[フリーランス・個人事業主] 税金の年間支払いスケジュールを税理士が分かりやすく解説!

こんにちは。江東区で税理士をしている中明です。

フリーランスや個人事業主として開業すると、今までは会社がやってくれた税金の手続きを自分でやる必要がでてきます。

所得税の確定申告はふるさと納税や医療費控除等でやったことがある人も多いと思いますが、個人で事業をするとそのほかにも色々な税金がかかってきます。

また、金額が書かれた納付書が届く税金もありますが、自分で計算して納付する必要がある税金もあるので、これを把握していないとうっかり納付漏れなんてことが起こってしまいます。

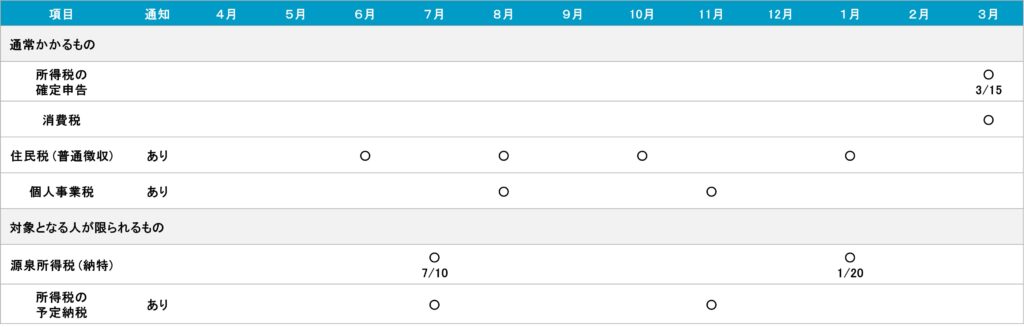

そこで、今回は個人事業主にかかる税金の種類とそのスケジュールや、通知が届くか等を分かりやすく解説していきます。

なお、こちらは開業~売上2,000万円程度の個人事業主で人を雇っていても数人程度の小規模な事業者向けのコラムとなっています。

それではさっそく見ていきましょう!

目次

①所得税

サラリーマン時代は給与から天引きされていたと思いますが、個人事業主になると確定申告が必要になります。

期限

1月1日~12月31日までの所得を計算し、翌年の3月15日までに確定申告する必要があります。

通知の有無

確定申告は自分で税金を計算して申告して納める必要があります。

その他

また去年の所得税の納税額が大きかった人は、次の年の半ばに前もって税金を納める必要があります。(予定納税といいます)。予定納税は7月と11月に行います。こちらは確定申告と異なり通知が届きます。

②住民税

こちらもサラリーマン時代は給与から天引きされていた税金ですが、個人事業主になると自分で納める必要があります。

ちなみに給与から引かれる方法を特別徴収、自分で納める方法を普通徴収といいます。

期限

普通徴収の場合は、6月、8月、10月、1月に納めます。

通知の有無

また住民税の通知は、5月から6月頃に、各自治体から送られてきます。納付書が入っているのでなくさないように注意しましょう。

所得税の確定申告の内容が各自治体に連携され、計算された金額が届きますので、自分で計算したり申告したりする必要は基本的にありません。

③消費税

インボイス制度の導入で最近話題となった消費税ですが、売上が多くなってくると納税する必要が出てきます。またインボイス登録をしている場合も納税する必要があります。

期限

1月1日~12月31日までの売上等をもとに計算し、翌年の3月末までに確定申告します。

通知の有無

消費税も所得税の確定申告と同じで、自分で計算して確定申告する必要があります。

その他

インボイス制度の経過措置として2割特例があり、この特例を使った場合、納税額が減るケースが多いです。また簡易課税制度という、原則的な計算方法より簡便な方法で消費税を計算できる制度もあります。

また開業初年度によくある勘違いとして、所得税の申告と一緒だと思っている方がいますが、申告書は一緒ではなく、所得税とは別に消費税の申告が必要なので注意しましょう。

そもそもインボイス制度って何?という方向けに、こちらのコラムでインボイス制度について詳しく解説しています。

なお消費税も所得税と同じように納税額が大きかった人は、次の年に予定納税を行います。

[国税HP 2割特例]

https://www.nta.go.jp/publication/pamph/shohi/kaisei/202304/01.htm

④個人事業税

個人事業主として事業を行っていると「個人事業税」を納める必要があります。あまり聞きなれない方が多いと思いますが、個人で事業を行っていくうえで行政のサービスを利用しているので、そのサービスの利用料を地方自治体に払うイメージです。

期限

個人事業税は8月と11月に納めることになります。

通知の有無

こちらも住民税と同じように確定申告の情報をもとに計算された金額が通知されますので、自分で計算する必要はありません。

その他

個人事業税は経費になります。所得税の確定申告の際に忘れないようにしましょう。

⑤源泉所得税

人を雇うと源泉所得税を納める必要があります。

サラリーマン時代に給与の額面金額から所得税が天引きされていたと思いますが、今度は事業主として自分が従業員の給与から源泉所得税を天引き、納める必要があります。

期限

源泉所得税は原則翌月に納める必要がありますが、「源泉所得税の納期の特例」(いわゆる納特)を届け出ることで、年2回(7月10日と1月20日)まとめて納めることができます。月次の事務作業がかなり減るので、出すことをお勧めします。

なお、1月1日~6月30日分を7月10日までに、7月1日~12月31日分を1月20日までに納めます。

[国税HP 源泉所得税の納期の特例]

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_14.htm

通知の有無

源泉所得税は、払った給与等から天引きした所得税を自分で集計して納める必要があります。

⑥年間のスケジュールなど

年間のスケジュールをまとめると上のようなイメージになります。

所得税と消費税、源泉所得税は自分で計算して申告する必要があるので特に注意が必要です。

また期限は基本的に月末ですが、所得税や源泉所得税など期限が月の半ばのものが一部あるので間違えないようにしましょう。

なお、通知については上記の表に記載がない税金も年度やタイミングによってはパンフレット等が届く場合もあります。

上記の他に固定資産税(償却資産)の届出が1月にありますが、フリーランスでは固定資産税がかかるほどの高額の資産を持っていることは少ないので納税はないことが多いです。その場合は送られてきた書類に必要事項を記載して返送するだけになります。

⑦まとめ

今回はフリーランスや個人事業主にかかってくる税金について解説しました。思っていた以上に色々な税金があってびっくりした方も多かったのではないでしょうか。

税理士に相談するタイミングは人それぞれですが、早めに話を聞いておくことで、後からのトラブルや手戻りを防ぐことができます。

忙しいあなたに代わって、経理と税務の「安心」を提供します。

清澄会計事務所では、創業期のフリーランス・個人事業主のサポートを得意としています。 オンラインでの無料相談も可能ですので、お気軽にお問い合わせください。

お気軽にご相談ください

30代の若手税理士がわかりやすく親身に対応いたします。LINEからのご連絡も受け付けております。![]()

当事務所のプライバシーポリシーはこちらからご確認いただけます。