インボイス登録した方は消費税も忘れずに!2割特例などを分かりやすく解説

こんにちは。江東区で税理士をしている中明(なかあき)です。

2023年10月からインボイス制度がはじまりました。なんとなく取引先にいわれてインボイス登録したけど、今まで消費税の申告をしたこともないし確定申告で何をすればいいかよくわかっていない、という方も多いと思います。

本コラムは、インボイス制度のスタートとともにインボイス登録して初めて消費税の申告をする個人事業主向けに解説しています。

2026年10月からのインボイス制度の変更について知りたい方は、こちらのコラムもおすすめです。

【2026年10月から変更】インボイス登録は必要?フリーランス・個人事業主が考えるべき3つのポイントについて解説

(なお、消費税にあまりなじみがない方にも分かりやすいように、一部記載を省略した上で解説していますので、実際の申告は専門家に相談しながら行うなどしてください)

① インボイス登録したら消費税の申告が必要!

売上が1,000万以下なら消費税の申告はいらないと思っている方も多いと思いますが、インボイス登録をしたら消費税の申告が必要です。

実際にどんな場合に消費税の申告が必要かは国税のHPなどで確認してみましょう。

国税HP(消費税及び地方消費税の申告等)

https://www.nta.go.jp/taxes/shiraberu/shinkoku/qa/08.htm

② 消費税の申告期限は?

個人事業者の消費税の確定申告書の提出期限は、3月末です。

いつもの所得税の確定申告書の期限は3月15日ですが、これとは別に消費税の申告書を出す必要がありますので、所得税の方のだけ出して消費税の方を出し忘れるといった事がないようにしましょう。

なお、年によって期限は前後することがあるので、国税HPでチェックするようにしましょう。

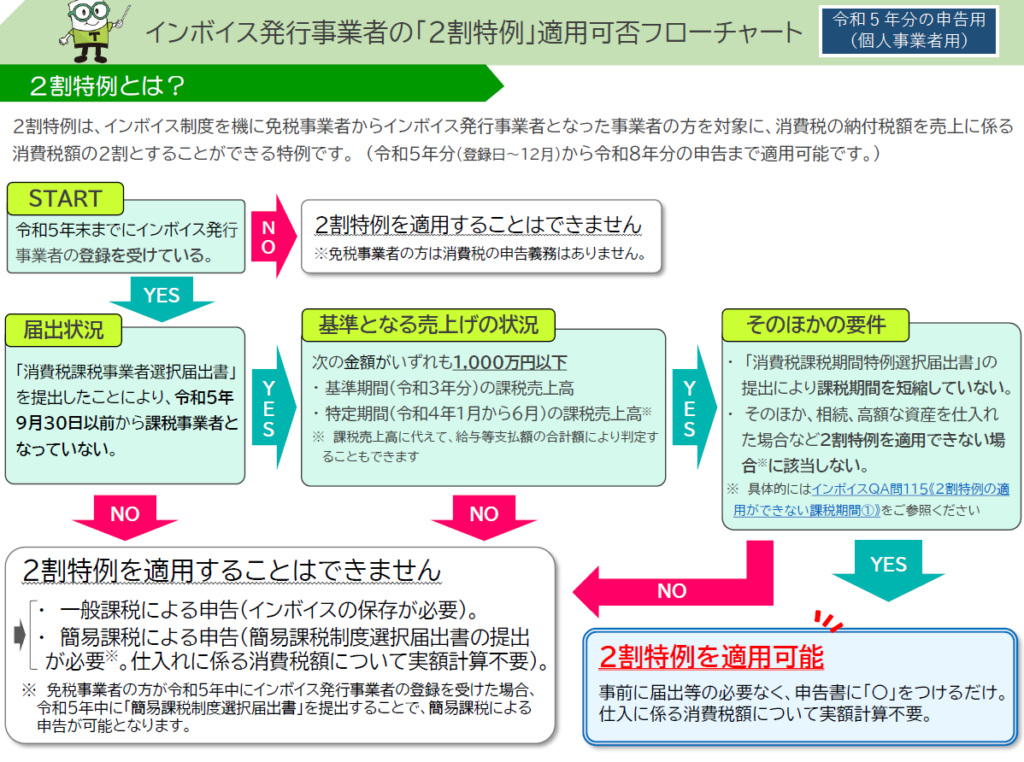

③ 2割特例が使えるかも

インボイス登録をして初めて消費税の申告をする場合は、2割特例が使えるかもしれません。卸売業を営んでいる場合など、これ以外の制度を使った方がいい場合もありますが、2割特例を使った方が、消費税の納付金額が少なくなる場合が多いです。

イメージとして、10月1日にインボイス登録した方の場合は、こちらの制度を使うとざっくり10月~12月分の売上の2%程度が消費税の納付金額になります。

こちらの国税のフローチャートがとても分かりやすいので、利用できるかぜひ確認してみましょう。

国税HPのリンク(2割特例 特設ページ (個人事業者向け))

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_2tokurei.htm

④ まとめ

今回は、インボイス登録して初めて消費税の確定申告を行う方向けに解説してみました。

消費税は、インボイスの他にも各種届出、原則や簡易課税、経過措置等、ややこしくて判断が必要になることが多いので、困ったら専門家に相談してみましょう。

清澄会計事務所では、フリーランスや個人事業主を幅広くサポートしています。お気軽にご相談ください。

お気軽にご相談ください

30代の若手税理士がわかりやすく親身に対応いたします。LINEからのご連絡も受け付けております。![]()

当事務所のプライバシーポリシーはこちらからご確認いただけます。